Bugünün restoranlarında, sadece son dakikada yapılan bir analiz ile tüm vergi indirimlerini hesaplamak mümkün değildir. Restoranın ve restoranları hangi vergi dilimine dahil olduğu fark etmeksizin, gelirinizi maksimize etme ve vergilerinizi minimize etmek için dikkatlice yapılmış bir vergi planlamasının size yardımcı olacağı vergi durumları vardır. Restoranın hangi işletme çeşidine girdiğini biliyor olmak önem arz eder çünkü tek sermaye, ortaklıkları, anonim şirketler, S-anonimler ve diğer yasal işletmeler için olanlar gibi farklı farklı vergi durumları mevcuttur.

Restoranlar İçin Genel Vergi Konuları

Hem restoran start-uplar hem de mutfak işletmeleri için en faydalı taktik aktif bir vergi stratejisi kullanmaktır. Faydalı vergi indirimlerini, vergi kredilerini ve vergileri ötelemenin yollarını bularak işletmenizi bu fikirler çerçevesinde şekillendirebilirsiniz.

Farklı işletme türleri için İlgili vergi avantajlarını bir muhasebeci veya bir avukat ile görüşerek sizin için en uygun olanını bulma konusunda tavsiye alabilirsiniz. Bu arada ayrıca işletme tipine göre farklı vergi uygulamaları olacaktır; bağımsız bir restoran mı franchise bir operasyon mu devraldığınız farklı uygulamaları beraberinde getirir. İşletme sahipleri için genel ip uçları vergi avantajından faydalanmak için en iyi yatırımları bulmaya çalışmak yerine mevcut düzendeki vergi yapısında maksimum indirimi almaya odaklanır. Bu nedenle bir muhasebeci ile çalışmak oldukça önemlidir.

Restoran sahiplerinin en çok karşılaştığı vergi konuları, emeklilik fonlarını oluşturmak, sağlık sigortasını ödemek, vergi kredilerinden faydalanmak, titizlikle kayıtları tutmak, vergide değer azalışı olan sermaye yatırımları ve işletmeyi korumak için doğru sigortayı alabilmeyi kapsar. Başarılı restoran ve zincir operasyonları- lokasyonları neresi olursa olsun- vergileri düşürebilmek için proaktif planlama stratejilerini kullanır. Restoranların kullandığı vergi avantajı sağlayan başlıca stratejiler şunlardır:

-

Ev-Ofis Kesintileri

Birçok restoran muhasebe, vergi hazırlıkları, raporların doldurulması vb. işler için bir ofise sahiptir. Ancak birçok küçük restoran ise lokasyonlarının bağlı olduğu vergi koduna göre ev ofisleri bu işleri yönetmek için kullanabiliyor.

-

Start-up Maliyetleri

Bu maliyetler, planlama, araştırma ve işletmeyi açmak gibi diğer kalemlerden oluşur. Bazı alanlarda full kesintiler uygulanabilirken, bazı yargı sınırlarında ise harcamalar zaman içerisinde amortismana girer.

-

Çalışan Yan Hakları

Birçok çalışan yan hakkı çalışanlar için vergiden kısılabilir durumdadır ve çalışanlar genellikle sağlık sigortası, emeklilik planları ve diğer programlar için kesintileri yapabilirler.

-

Emeklilik İçin Birikim

Birçok vergi otoritesi emekliler vergilerini çekmeye başlayana kadar azaltılabilir vergilere veya genel olarak kazanılmış vergisiz faize sahiptirler. Bu emeklilik planları Amerika’da ve diğer Avrupa ülkelerindeki emeklilik planları, Birleşik Krallık ve diğer ülkelerde IRA ve 401k’yı içerir. Emeklilik opsiyonları işletmenizin türüne göre değişir. Bazı anlaşmalar hem kendiniz hem de aile üyeleriniz için para biriktirebilmenizi sağlar. Ayrıca farklı riskler için sigorta kapsamına dahil olarak, vergi korumalarını aileniz için kullanarak ve konut planlamasını fonları ailenize devirinde vergileri minimize ederek emeklilik ve diğer durumlar için hazırlık yapabilirsiniz.

-

Mal Varlığınızı Dağıtın

Direkt çalışma ve birçok durumu ilgilendiren danışmanlık servisleri için aile üyelerini tazmin edebilirsiniz. Bu karmaşık bir süreçtir, bu nedenle yerel gereklilikleri iyi bilen bir muhasebeci veya avukatla çalışmanız oldukça önemlidir.

-

Vergi Kredilerini Kullanma

Bir çok vergi düzenlemesi belli statüdeki çalışanları -göçmenler, azınlıklar ve muhtaç genç insanlar gibi- işe almada bazı özel krediler sağlar. Diğer krediler ise yeniden yapılandılmak istenen kötü durumdaki banliyö alanlarında işletme açmak, enerji kullananımı azaltmak ve diğer alanlar için sağlanır. Planlama ve proaktif aksiyonlarla vergilerinizi azaltmak için çok iyi örneklerdir bunlar.

-

Ödemeyi Hızlandırma ve Yavaşlatma

Eğer iyi bir sene geçirdiyseniz yıl sonunda kazancınız azalmadan ödemeleri hızlandırmak, vergilerinizi düşürmeye ve vergi konumlandırmanızı güçlendirmeye yararken bir sonraki yıl için de size avantaj sağlar. Eğer kötü bir yıl geçirdiyseniz, çok az veya hiç kar elde edemediyseniz de ödemelerinizi erteleyerek alacaklıların ödemelerini yıl bitmeden yapmayı hedefleyebilirsiniz. Eğer daha az kazanıyorsanız, muhtemelen daha az vergi ödemeniz gereken bir dilimde yer alacaksınız.

Oyunu Değiştiren Vergi Reformu

Amerika Birleşik Devletlerinde Trump’ın vergi reformundan sonra restoran vergileri değişti. Bu tüm global restoranlar için ortak ve devam eden bir sorundu. Vergi durumuzu ayarlamaya çalışırken, kurallar her zaman değişebileceğiniz aklınızdan çıkarmayın. Bu nedenle vergi değişikliklerini takip etmek, yeni vergi oranlarına uyum sağlamak, ödeneklerin nasıl yatırıldığı ve vergi oranlarındaki azalmaları ve artışları izlemek oldukça önem taşır. Rutin değişiklikler size vergi kredilerinde avantaj sağlayabilir, tüm yatırdığınız ana para ve masraflarınızı, aynı zamanda çalışanlarınızın yan hak paketlerini değiştirebilir.

Genel Vergi Hataları

Bir çok işletmeci tüm tazminatların, ana para haracamalarının ve yeniden modelleme masraflarının anında indirim sağlayabilir olduğunu düşünür ancak bu maddeler yıllar içerinden değişiklik gösterebilir. Eğer vergilerinizi ve ödemeleriniz yıllık olarak hesaplarsanız büyük bir hata yapıyor olabilirsiniz. Bunlar küçük işletmelerde çeyreklerde değişiklik gösterir, ancak maktu vergiler vergi yetkilendirmesine bağlıdır.

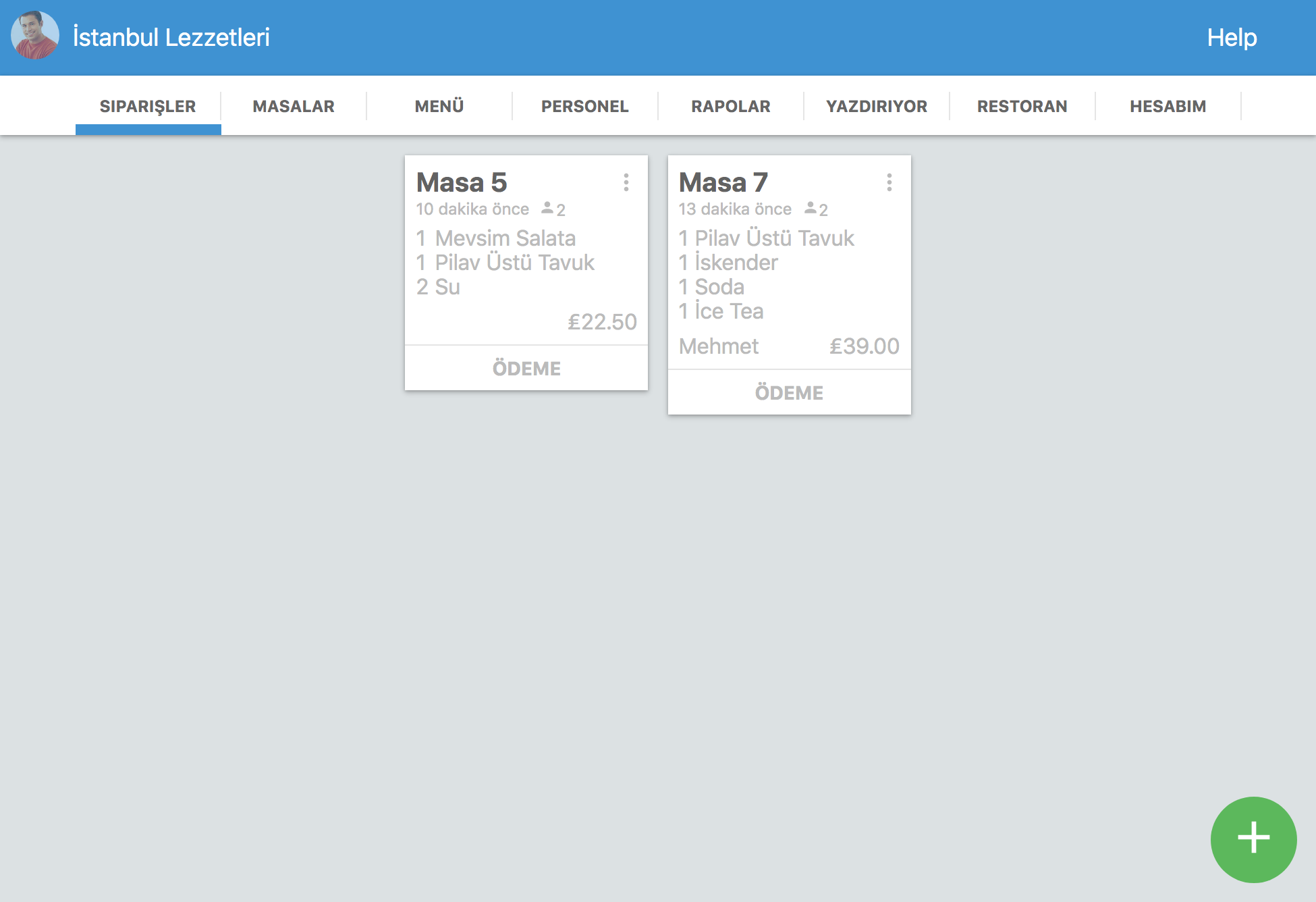

Bir diğer sorun da vergileri eyalet, il veya yerel olarak düzenlemede yaşanır. Bazı düzenlemeler gıda vergileri, satın alma vergileri, KDV ve diğer ağırlama vergilerini etkiler. KDV her zaman ürünlerin maliyetlerine eklenir ancak diğer vergiler bir müşavirlik tarafından belli bir zaman içerisinde ödenmeli veya yatırılmalıdır. Bu nedenle tüm bilgileri bir POS sisteminde tutmak oldukça önemlidir, nakit girişi, bilgisayarda tutulan belgeler, muhasebe yazılımı ve elle tutulan belgeler size bunları hesaplarken yardımcı olacaktır.

Dikkatli bir planlama vergi zamanı sizi büyük bir telaştan kurtarır. Kayıtlarınızı iyi tutun, deneyimli bir muhasebeci veya avukattan vergilerinizi düşürmek adına yasal stratejilerin takibi ve uygulaması için mutlaka yardım alın.

![Restoran Otomasyon Sistemi Nedir? Nasıl Çalışır? [Detaylı Anlatım]](https://www.imagelato.com/images/article-cover-restaurant-pos-guide-3db575e2-640w.jpg)