En los restaurantes actuales, no es suficiente alborotarse en el último minuto para encontrar todas las deducciones fiscales disponibles. No importa en qué jurisdicción tributaria esta tu restaurante o restaurantes, hay situaciones tributarias comunes en las que una planificación fiscal cuidadosa te puede ayudar a maximizar tus ingresos y minimizar tus impuestos. Es importante determinar qué forma de negocio tomará tu restaurante porque existen diferentes situaciones fiscales para propietarios únicos, sociedades, corporaciones, corporaciones S y otras entidades legales.

Situaciones Fiscales Comunes para Restaurantes

Uno de los consejos más útiles tanto para restaurantes que inician como para negocios culinarios establecidos es planear una estrategia fiscal activa. Encuentra deducciones útiles, créditos fiscales y formas para diferir impuestos y desarrolla tu negocio en torno a esas ideas.

Debes tratar las relativas ventajas fiscales de los diferentes modelos comerciales con un contador tributario y/o un abogado para elegir la forma que sea mejor para ti. También existen algunas diferencias en tu situación fiscal en función de si tienes un restaurante independiente o una franquicia. Los consejos generales para los propietarios de negocios a veces se enfocan en encontrar deducciones por el dinero que ya han gastado en lugar de encontrar las mejores inversiones que ofrecen deducciones y ventajas fiscales. Es por esto que trabajar con un contador de impuestos es muy importante.

Los problemas fiscales comunes a los que se enfrentan la mayoría de los propietarios de restaurantes son el financiamiento de los planes para el retiro, el pago de seguros médicos, tomar ventaja de los créditos fiscales, mantener meticulosos registros, depreciar las inversiones del capital y tener la correcta cobertura de seguro para proteger tus negocios. Los restaurantes y operaciones de cadenas exitosas - sin importar dónde se encuentren - usan estrategias de planificación proactiva para reducir sus impuestos, y tú puedes hacer lo mismo. Algunas de las estrategias comunes para el ahorro de impuestos utilizadas por los restaurantes son:

-

Deducciones de la Oficina en Casa

La mayoría de los restaurantes tienen una oficina en el establecimiento en donde se pueden manejar los reportes de contabilidad, preparación de impuestos y archivo. Sin embargo, muchos restaurantes más pequeños pueden calificar para una deducción por la oficina en casa dependiendo del código de impuestos de su ubicación.

-

Los Costos por una Puesta en Marcha

Estos costos son los gastos por planificación, investigación y otros relacionados con el establecimiento de tu negocio. Algunas áreas pueden permitir deducciones totales, pero la mayoría de las jurisdicciones requieren que estos gastos se deprecien con el tiempo.

-

Beneficios para Empleados

La mayoría de los beneficios de los empleados son deducibles para los empleados, y los empleadores usualmente pueden deducir cualquier contribución que hagan al seguro médico, planes de retiro y otros programas.

-

Ahorrar para tu Propio Retiro

La mayoría de las autoridades fiscales tienen deducibles de impuestos o generalmente ganancias de intereses libre de impuestos hasta que los jubilados empiecen a retirar fondos. Estos planes de retiro incluyen el IRAs y el 401(k)s en los Estados Unidos y otros tipos de planes de retiro en países europeos, el Reino Unido y otros países. Las opciones de retiro también varían de acuerdo con la forma que toma tu negocio. Algunos tipos de corporaciones te permiten ahorrar dinero para ti y los miembros de tu familia que también son empleados. También te puedes preparar para el retiro y otras situaciones al obtener un seguro por varios riesgos, establecer refugios fiscales para tu familia y utilizar la planificación patrimonial para minimizar los impuestos sobre la transferencia de fondos a los miembros de la familia.

-

Esparce la Riqueza

En muchos casos, puedes compensar a los familiares por el trabajo directo y servicios de consultoría. Esto se complica, por lo que debes consultar a un contador o abogado regional para conocer los requisitos locales.

-

Usar los Créditos Fiscales

Muchas jurisdicciones fiscales ofrecen créditos por contratar a ciertos tipos de trabajadores como migrantes, inmigrantes, minorías y jóvenes desfavorecidos. Otros créditos podrían estar disponibles por abrir un negocio en áreas urbanas en decadencia que se están tratando de reconstruir, reduciendo el uso de energía y muchos otros. Este es un ejemplo perfecto de cómo puedes reducir tus impuestos con planeación y acción proactiva.

-

Apurando y Reteniendo los Pagos

Si has tenido un gran año, es posible que quieras apurar los pagos antes de fin de año para reducir tus ganancias, reducir tus impuestos y fortalecer tu posición fiscal para el próximo año. Lo contrario también es cierto. Si has tenido un mal año y has obtenido poca o ninguna utilidad, puedes tratar de retrasar los pagos e incitar a los acreedores a pagar sus cuentas antes de que termine el año. Si ganas menos, es probable que califiques para una tasa de impuestos más baja.

Reforma Fiscal que Cambia las Reglas del Juego

En los Estados Unidos, los impuestos a los restaurantes se verán afectados por la reforma tributaria de Trump. Este es un problema común y continuo para los restaurantes globales. Justo cuando crees que tienes un control sobre tu situación fiscal, las reglas cambian. Es por esto que es importante mantenerse actualizado con los cambios fiscales y hacer planes para tratar con las nuevas tasas impositivas, cambios en cómo se depositan los fondos y aumentos o disminuciones en las tasas impositivas. Los cambios de rutina pueden incluir el aprovechamiento de los créditos fiscales, meter en gasto todos tus gastos de capital en el año que invertiste y el cambio de los paquetes de beneficios para tus empleados.

Errores Comunes en Impuestos

Muchos dueños de restaurantes suponen que cada reparación, gasto en capital y gastos en remodelación son inmediatamente deducibles, pero estos asuntos pueden estar sujetos a la depreciación por un período de años. Podrías cometer un gran error si te auditan y no puedes estimar tus impuestos y hacer los pagos por todo el año. A veces, estos son trimestrales para las empresas más pequeñas, pero los detalles específicos dependen de tu autoridad fiscal.

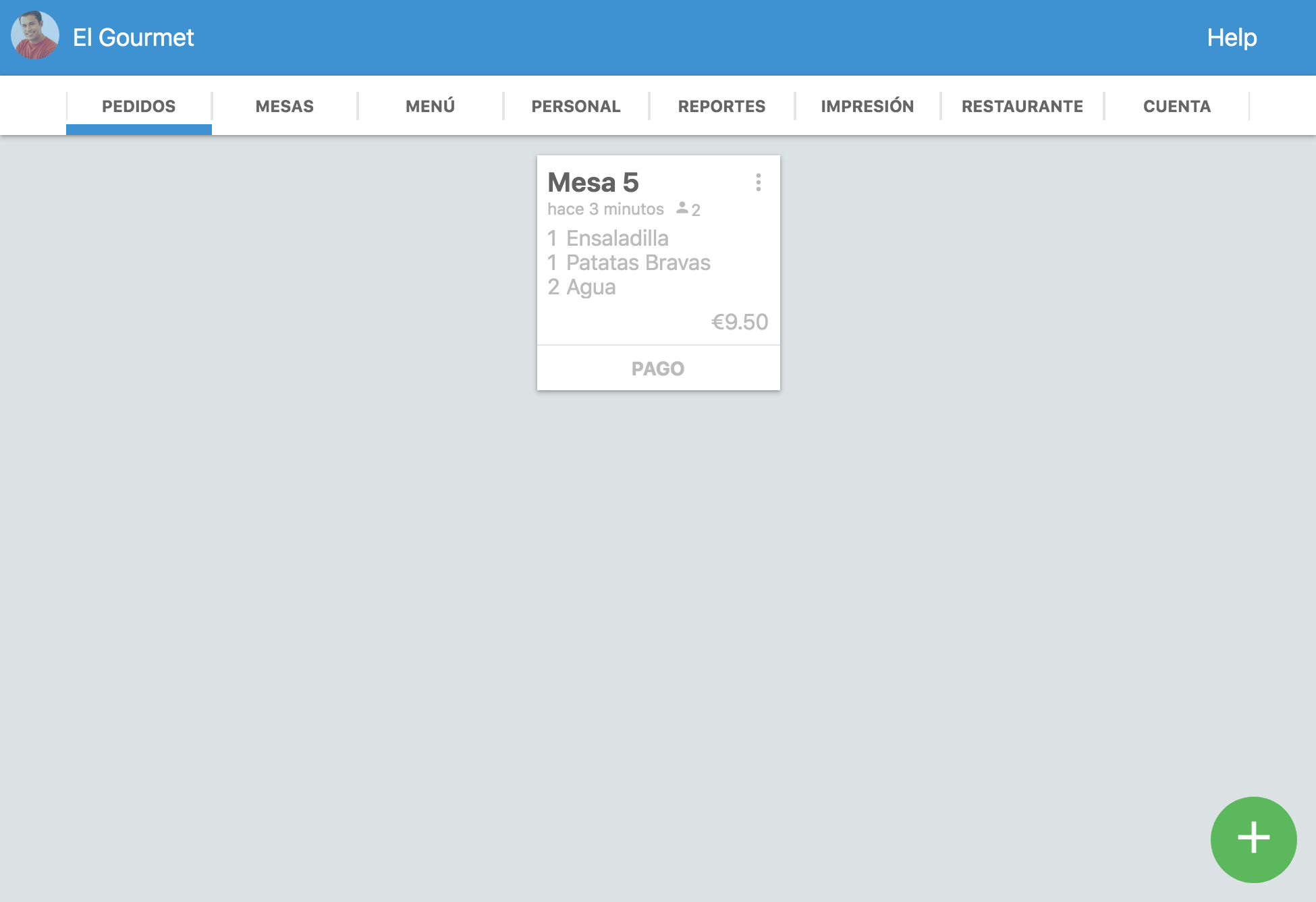

Otro problema es recaudar el impuesto correcto para los impuestos federales, estatales, municipales y locales. Algunas jurisdicciones presentan impuestos sobre comidas, impuestos sobre las ventas de mercancías, IVA y otros impuestos sobre hospitalidad. El IVA se agrega al costo de los bienes, pero otros tipos de impuestos deben pagarse o depositarse a la agencia para la que se cobran dentro de un tiempo determinado. Es por esto que es fundamental mantener registros meticulosos respaldados por tu sistema de PDV, bandas de la caja registradora, programas de hojas de cálculo por computadora, software de contabilidad o registros hechos a mano.

Una planeación cuidadosa puede prevenir volverse histérico a la hora de los impuestos. Mantén buenos registros, consulta a un contador y/o abogado experimentado y usa estrategias legales para reducir tu carga tributaria.

![Cómo abrir un restaurante pequeño [11 pasos]](https://www.imagelato.com/images/small-restaurant-in-11-restaurants-8f338186-640w.jpg)