Heutzutage reicht es für Restaurants nicht mehr aus, in letzter Minute alle verfügbaren Steuerabzüge ausfindig zu machen. Egal, in welchem Steuerhoheitsgebiet dein Restaurant oder deine Restaurants sind, es gibt übliche Steuergegebenheiten, bei denen eine sorgfältige Steuerplanung dabei helfen kann, dein Einkommen zu maximieren und deine Steuerabgaben zu minimieren. Es ist wichtig zu bestimmen, welche Geschäftsform dein Restaurant haben wird, da es unterschiedliche Steuersituationen für Einzelunternehmen, Personengesellschaften, Kapitalgesellschaften oder anderen Geschäftsformen gibt.

Übliche Steuerfragen für Restaurants

Einer der nützlichsten Tipps sowohl für Restaurant-Startups als auch für etablierte, kulinarische Unternehmen ist die Planung einer aktiven Steuerstrategie. Finde nützliche Abzüge, Steuergutschriften und Möglichkeiten, Steuern zu verschieben und dein Geschäft um diese Ideen herum aufzubauen.

Relative Steuervorteile verschiedener Geschäftsmodelle solltest du mit einem Steuerberater und/oder Anwalt besprechen, um die für dich am besten passende Form zu wählen. Es gibt auch einige Unterschiede für deine Steuersituation, abhängig davon, ob du ein unabhängiges Restaurant oder einen Franchise-Betrieb betreibst. Allgemeine Tipps für Geschäftsinhaber konzentrieren sich oft auf Abzüge für Geld, das du bereits ausgegeben hast, anstatt die besten Investitionen zu finden, die Steuererleichterungen und Vorteile bringen. Genau deshalb ist die Arbeit mit einem Steuerberater so wichtig.

Häufige Steuerprobleme, denen die meisten Restaurantbesitzer ausgesetzt sind, sind u.a. die Finanzierung von Altersvorsorgeplänen, die Bezahlung der Krankenversicherungen, die Nutzung von Vorteilen bei Steuergutschriften, die akribisch genaue Buchführung, die Minderung von Kapitalinvestitionen und das Abschließen der richtigen Versicherungen zum Schutz des Unternehmens. Erfolgreiche Restaurants und Ketten verwenden - egal wo du sich befindest - proaktive Planungsstrategien, um ihre Steuern zu senken, und du kannst das gleiche tun. Übliche Strategien zum Einsparen von Steuern für Restaurants sind u.a.:

-

Home Office Abzüge

Die meisten Restaurants haben ein Büro auf dem Grundstück für die Buchhaltung, Steuervorbereitungen und das Einreichen der Berichte. Allerdings können sich viele kleinere Restaurants abhängig von der Steuerkennziffer ihres Standortes für Home Office Abzüge qualifizieren.

-

Anlaufkosten

Diese Kosten beinhalten Planungs-, Forschungs- und andere Kosten, die mit der Gründung deines Unternehmens verbunden sind. In einigen Bereichen sind vollständige Abzüge möglich, aber die meisten Rechtssprechungen verlangen, dass diese Ausgaben im Laufe der Zeit abgeschrieben werden.

-

Mitarbeitervorteile

Die meisten Mitarbeitervorteile sind für Arbeitnehmer steuerlich absetzbar, und Arbeitgeber können in der Regel alle Beiträge, die sie für Krankenversicherungen, Altersvorsorgeplänen und anderen Programmen leisten, abziehen.

-

Für den eigenen Ruhestand sparen

Die meisten Steuerbehörden ermöglichen Steuerabzüge oder bringen in der Regel Zinsen ein, bis die Rentner beginnen, Gelder abzuheben. Diese Pensionspläne umfassen IRAs und 401(k)s Pläne in den USA und andere Arten von Pensionsplänen in Europa, Großbritannien und anderen Ländern. Die Möglichkeiten der Altersvorsorge variieren je nach Form des Unternehmens. Einige Arten von Unternehmen ermöglichen es dir, Geld für dich selbst und deine Familienmitglieder, die auch Mitarbeiter sind, zu sparen. Du kannst dich auch auf den Ruhestand und ähnliches vorbereiten, indem du einen Versicherungsschutz für verschiedene Risiken abschließt, Steueroasen für deine Familie einrichtest und die Nachlassplanung koordinierst, um die Steuern bei der Übertragung von Geldern an Familienmitglieder zu minimieren.

-

Den Reichtum verteilen

Du kannst Familienmitglieder in vielen Fällen für direkte Arbeits- und Beratungsleistungen entschädigen. Das kann kompliziert werden, deshalb solltest du für die lokalen Anforderungen einen Buchhalter oder Anwalt konsultieren.

-

Steuergutschriften nutzen

Viele Steuerhoheiten bieten Kredite für die Einstellung bestimmter Arten von Arbeitern wie Migranten, Einwanderer, Minderheiten und benachteiligte junge Menschen an. Weitere Kredite gibt es für die Eröffnung eines Unternehmens in städtischen Problemvierteln, für den Versuch den Energieverbrauch zu reduzieren, und viele andere. Das ist ein perfektes Beispiel dafür, wie du deine Steuerrechnung durch Planung und mit proaktivem Handeln senken kannst.

-

Beschleunigung und Verlangsamung von Zahlungen

Wenn du ein gutes Jahr hattest, kannst du die Zahlungen vor Ende des Jahres beschleunigen, um deinen Gewinn zu senken, deine Steuern zu senken und deine Steuerposition für das kommende Jahr zu stärken. Der umgekehrte Fall ist aber auch möglich. Wenn du ein schlechtes Jahr hattest und wenig oder keinen Gewinn gemacht hast, kannst du versuchen, Zahlungen hinzuzögern und Gläubiger dazu ermutigen, ihre Rechnungen vor Jahresende zu begleichen. Wenn du weniger verdienst, qualifizierst du dich voraussichtlich für einen niedrigeren Steuersatz.

Revolutionäre Steuerreform

In den USA werden die Restaurantsteuern von Trump's Steuerreform beeinflusst. Das ist ein übliches und ständiges Problem für globale Restaurants. Gerade wenn du denkst, dass du deine Steuersituation im Griff hast, ändern sich die Regeln. Aus diesem Grund ist es wichtig, mit steuerlichen Änderungen Schritt zu halten und Pläne zu entwickeln, um mit neuen Steuersätzen umzugehen, Änderungen bei der Einzahlung von Geldern vorzunehmen und Steuersätze zu erhöhen oder zu senken. Routinierte Änderungen können die Nutzung von Steuergutschriften, die Aufwendung all deiner Investitionen in dem Jahr, in dem du investierst, und Änderungen deiner Mitarbeitervorteile umfassen.

Häufige Steuerfehler

Viele Gastronomen gehen davon aus, dass jede Reparatur, jeder Kapitalaufwand und alle Umbaukosten sofort absetzbar sind, aber diese Posten können über einen Zeitraum von Jahren abgeschrieben werden. Du könntest einen großen Fehler machen, wenn du steuerlich geprüft wirst und nicht in der Lage bist, deine Steuern zu schätzen und das ganze Jahr über Zahlungen zu leisten. Diese werden oft vierteljährlich für kleinere Unternehmen fällig, aber die Einzelheiten hängen von deiner Steuerbehörde ab.

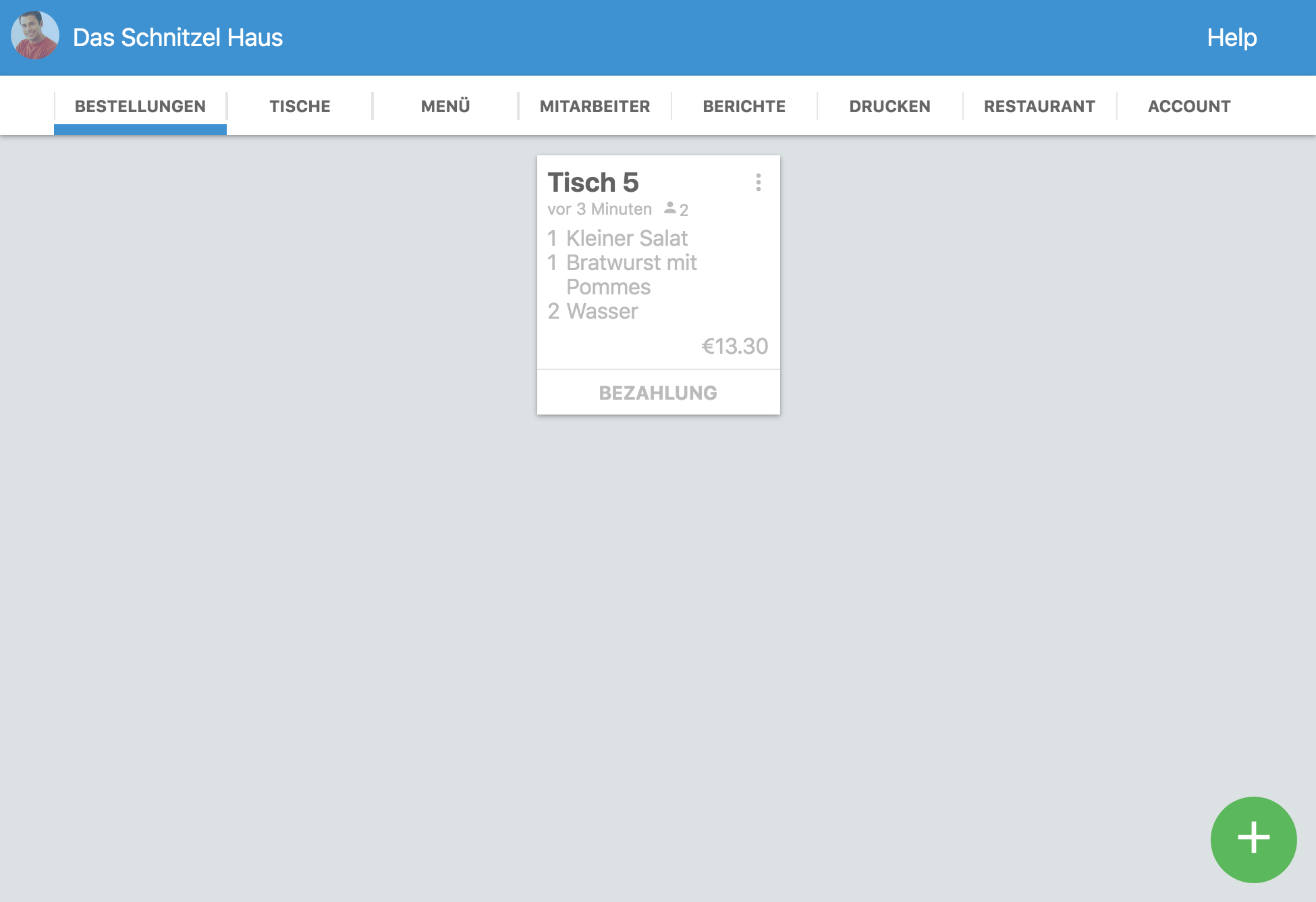

Ein anderes Problem ist die Erhebung der richtigen Steuern für Bundes-, Länder- und Kommunalsteuern. Einige Gerichtsbarkeiten beinhalten Steuern für Verpflegung, Verkaufssteuern auf Waren, Mehrwertsteuer und andere Gastgewerbeabgaben. Die Mehrwertsteuer wird den Warenkosten hinzugefügt, aber andere Arten von Steuern müssen bei der Behörde bezahlt oder hinterlegt werden, für die sie innerhalb eines bestimmten Zeitraums gesammelt werden. Aus diesem Grund ist es wichtig, akribisch genaue Aufzeichnungen zu führen, die von deinem POS-System, Kassenbändern, Tabellenkalkulationsprogrammen, Buchhaltungssoftware oder handschriftlichen Aufzeichnungen gestützt werden.

Eine sorgfältige Planung kann verhindern, dass du während der Steuerzeiten hektisch wirst. Führe gute Unterlagen, halte Rücksprache mit einem erfahrenen Steuerberater und/oder Anwalt und verwende rechtliche Strategien, um deine Steuerlast zu senken.